企业和居民融资需求都去哪了?货币宽松预期小幅升温,继续下调存量房贷利率可能成为政策讨论方向

来源:郁言债市 华西证券

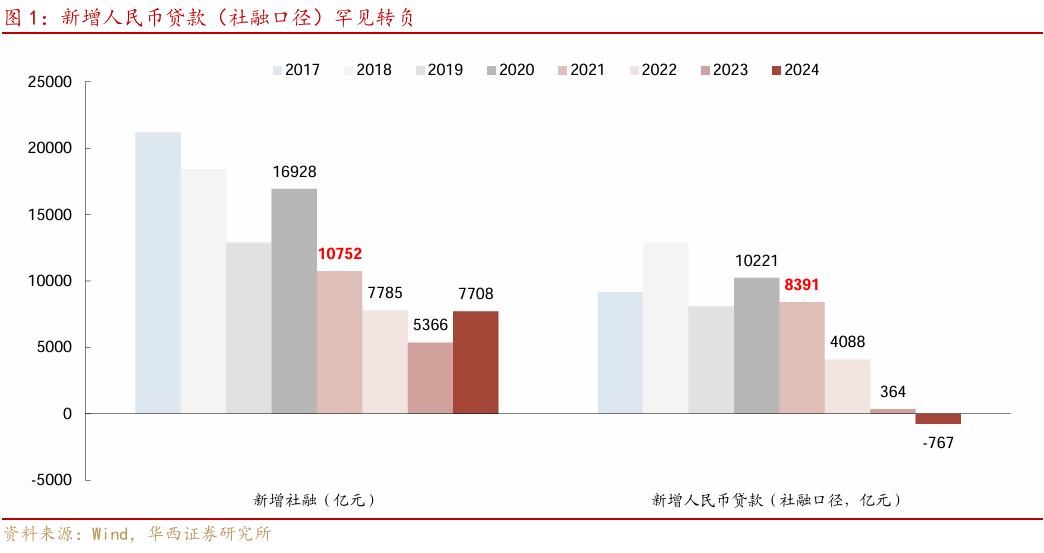

2024年8月13日,央行发布7月金融数据,新增社融及贷款数据均弱于市场预期。7月新增社融规模为7708亿元,低于市场预期的10216亿元,同比多增2342亿元;金融机构口径新增人民币贷款规模为2600亿元,低于市场预期的4560亿元,同比少增859亿元。(市场预期来自WIND一致预期)

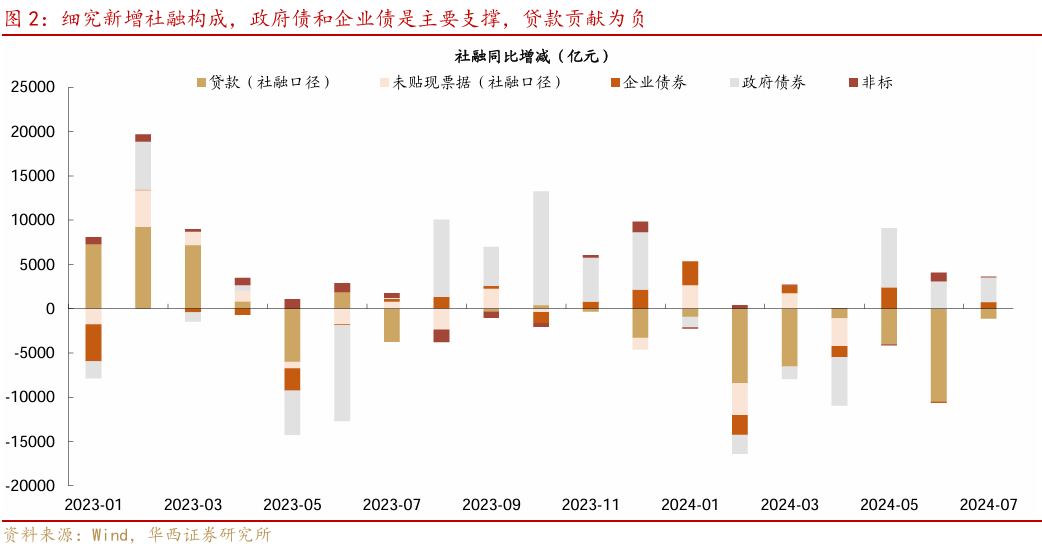

社融同比小幅反弹,政府债融资是最大支撑,新增贷款增长放缓。7月新增社融7708亿元,同比多增2342亿元,社融同比从前月的8.1%小幅反弹0.1个百分点至8.2%。从社融分项看,7月新增政府债券融资6911亿元,同比多增2802亿元,是同比最大拉动项。其次,新增企业债融资2028亿元,同比多增738亿元,这其中主要是产业债净融资同比增长2000亿+,城投债净融资仍然同比小幅下滑395亿元。

据1-7月累计值计算7月社融口径新增人民币贷款-767亿元,是新增社融同比最大拖累项。从两个方面来看,一是7月是传统的信贷淡季,贷款环比减少是常态 。近十年7月新增贷款(社融口径)中位数6988亿元,较6月低58%。去年7月新增贷款(社融口径)也仅364亿元。 二是今年二季度打击手工补息 ,部分涉及空转的贷款可能对应核减,而季末月银行仍有冲量需求,跨季之后的7月或更容易受到核减影响,拖累新增贷款表现。

从社融和贷款总量上看,“挤水分”影响仍在,后续企业和居民的正常融资需求有待进一步释放:

第一,7月新增企业贷款1300亿元,同比下滑1078亿元,连续三个月同比下滑,为近十年同期次低值(最低值为2016年7月的-26亿元)。若综合企业其他渠道融资,加总企业贷款、票据、企业债、委托贷款、信托贷款和股票融资,7月企业广义新增融资规模为2804亿元,同比小幅多增75亿元,而这其中主要是企业债、表内票据等分项的贡献,分别同比多849、1989亿元。

究其原因,企业贷款利率相对较高,发债或票据融资利率相对更低,企业融资结构相应转变,更多转向债券和票据。央行二季度货币政策报告披露,6月新发企业贷款加权利率为3.63%,票据利率为1.60%。而6月1-3年信用债发行利率仅2.32%,3-5年利率为2.51%;7月进一步降至2.10%和2.33%。发债较贷款成本低1个百分点以上,因而企业新增融资需求更多转向债券和票据。

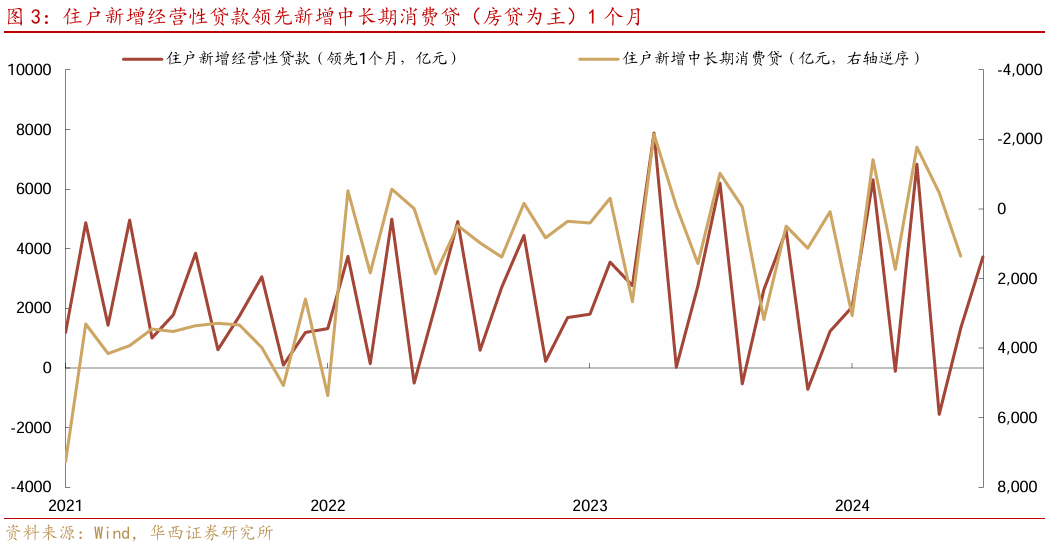

第二,居民融资有待修复,偏弱预期或拖累融资需求,提前还贷可能对冲贷款增量。7月新增居民贷款-2100亿元,其中短期贷款是主要拖累,为-2156亿元,中长贷也仅100亿元,是近十年以来同期次低(最低为2023年7月的-672亿元)。反映居民消费和购房需求均偏弱,这一点在季初月相对更为明显。 季末月银行冲量期间,部分居民可能集中申请经营贷,在下一季初用于置换存量房贷,导致居民贷款的季节性进一步放大。体现为住户新增经营性贷款领先新增中长期消费贷(房贷为主)1个月。

根据央行二季度调查问卷结果,Q2城镇储户未来收入信心、就业预期分别较一季度下降1.4和1.8个百分点,为2010年以来次低值(最低值为2022Q4)。同时,倾向于“更多储蓄”的居民占比仍在61.5%的偏高位。此外,未来3个月预计增加购房支出的占比下降0.4个百分点至14.6%。综合来看居民对收入和就业的偏弱预期,可能影响了当期居民的消费和购房需求。

而存量房贷利率明显高于新增房贷利率,可能推动居民继续提前还贷。央行今年7月发布的区域金融运行报告显示,去年存量房贷利率下调73bp,使得9-12月居民月均提前还贷额较8月下降10.5%,从4325亿元降至约3870亿元。而且利率下调幅度较大的地区,如湖北、河南和江西,提前还贷金额降幅分别达到42.1%、27.5%和22.2%,高于全国平均。 央行在2023Q4货币政策报告中披露存量房贷利率下调之后的平均利率为4.27%,较今年6月的新发个人住房贷款利率高出了82bp 。存量房贷利率下调的必要性在提升。参考去年9-12月的月均提前还贷规模3870亿元,对应年化4.6万亿元,达到存量房贷余额38.2万亿元的12.2%(截至2024Q1),约为2023年居民最终消费49.3万亿元的9.4%。如提前还贷规模下降20%,这部分资金对应形成消 费,对 GDP 的拉动也将达到 1.9% 。

展开全文

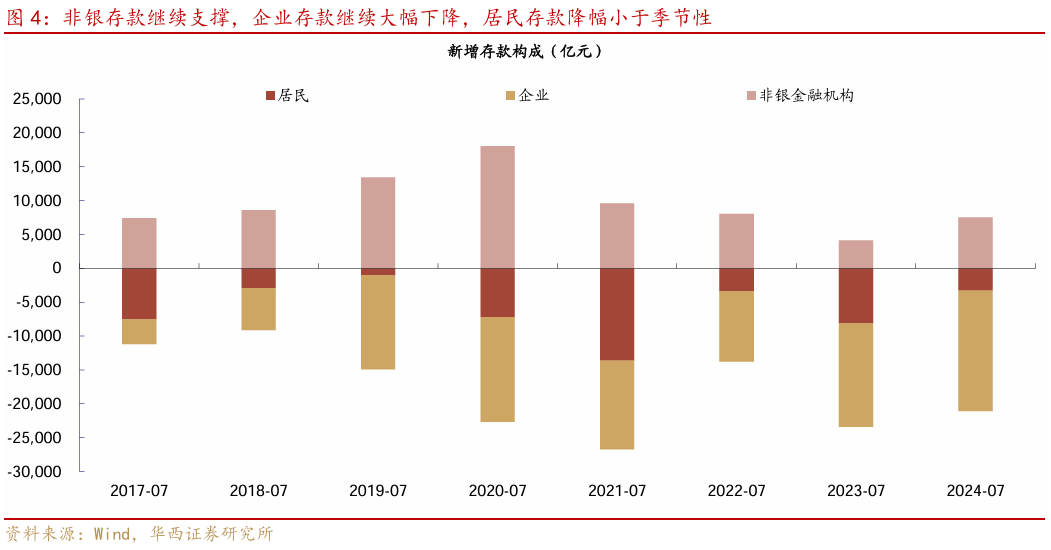

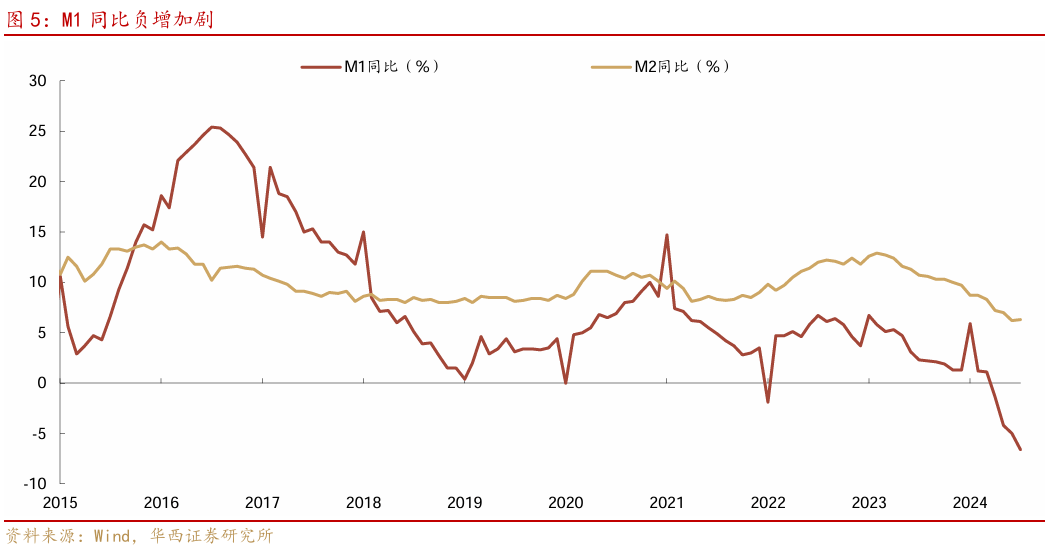

货币方面,M2同比小幅反弹,M1同比继续放缓。7月M2同比6.3%,高于6月的6.2%。2023上半年因理财回表推高M2基数,使得今年上半年M2同比面临较高基数,进入下半年,基数的拖累明显下降。存款方面,7月新增存款-8000亿元,降幅高于过去四年同期平均值-5312亿元。

拆分存款结构来看,处于规范化过程中的企业存款仍在超季节性下滑,7月为-17800亿元,为近十年以来同期最高降幅,近四年同期平均值为-13575亿元。不过自4月禁止手工补息以来,新增企业存款的同比降幅在逐渐缩小,4-7月分别为-17317、-6607、-10601、-2500亿元,指向企业存款整改或逐渐接近尾声。企业存款超季节性下滑,也继续拖累M1同比放缓至-6.6%。而新增居民存款-3300亿元,降幅低于过去四年同期平均值(-8067亿元);新增非银存款7500亿元,增幅低于往年同期平均值(9938亿元)。这一轮存款整改,4-7月企业存款减少3.45万亿元,银行理财规模增长3.4万亿元,货币基金(仅披露至6月)规模增长0.7万亿元,企业存款下滑和存款替代类非银金融产品增长基本相当。

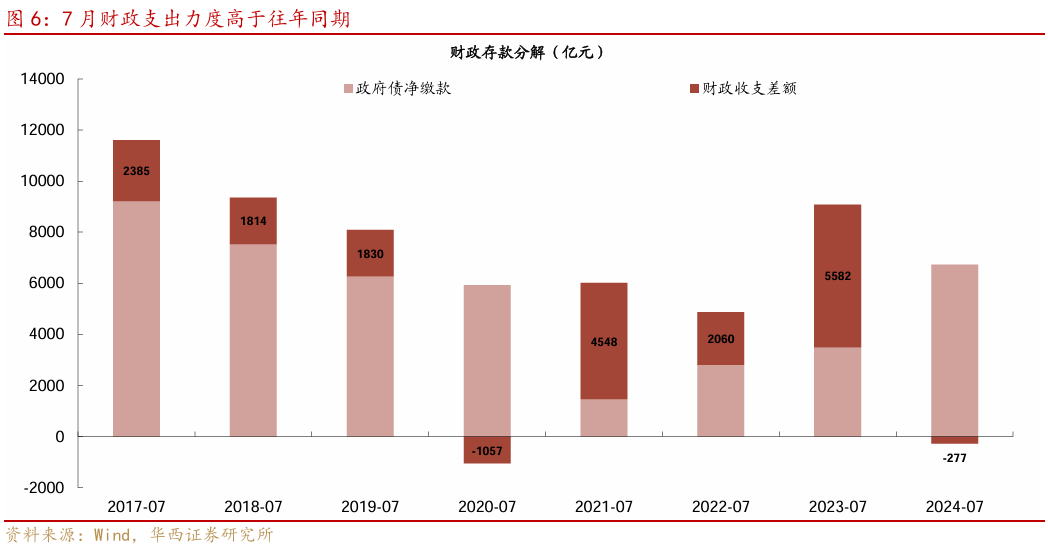

此外,财政存款反映财政支出力度或高于往年同期。7月新增财政存款6453亿元,与过去五年均值基本相当,用财政存款剔除政府债净缴款计算财政收支差额,得到今年7月财政收支差额(收入减支出)为-277亿元,即支出大于收入。7月并非财政支出大月,而是缴税大月,财政收入差值通常为正,过去五年均值为2593亿元,而今年7月罕见为负,可能主要是财政支出边际加快。

展望8月,政府债发行对社融仍有支撑。根据我们的测算,8月政府债净融资将达到1.6-1.8万亿,高于去年同期的1.2万亿元,对社融同比拉动达到0.1-0.15%左右。

金融数据出炉后,货币宽松预期小幅升温,推动长端和超长端利率下行,7年、10年和30年国债活跃券收益率在社融数据公布后下行2bp左右。7月新增贷款较弱,主要受两方面影响,一是企业贷款需求,转向利率相对更低的债券市场,二是居民融资需求较弱,并可能继续提前还贷。这两者直接触发政策利率下调的概率可能并不高,继续下调存量房贷利率可能成为政策讨论的方向。

8-9月,降准的可能性相对更高,下调逆回购利率则属于超预期。降准,一是对冲政府债发行高峰,8月政府债净发行可能达到1.6-1.8万亿元,带来潜在资金缺口;二是为银行提供长期低成本资金,推动银行继续降成本,更好服务实体经济。下次降息或要等待政府债发行、资金到位之后,确认三季度经济增长完成情况。

风险提示:

国内政策出现超预期调整。本文假设国内政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内政策相应可能出现超预期调整。

发达经济体货币政策出现超预期变化。本文假设美国等发达经济体加息路径按照点阵图进行,但假如其通胀等数据持续超预期,货币政策节奏相应可能出现超预期变化,对全球贸易数据产生扰动。

流动性出现超预期变化。本文假设流动性维持充裕状态,但假如流动性投放少于往年同期,流动性可能出现超预期变化。

来源:券商研报精选

评论