比特币年内大涨69%!公募基金下场「炒币」

作者 | 王晗玉

编辑 | 潘心怡

封面来源 | 视觉中国

5月21日,比特币重新站上71000美元。行情数据显示,截至北京时间16时15分,比特币价格为70978.5美元,日内涨6.21%,相较年初则已累计上涨约68.59%。

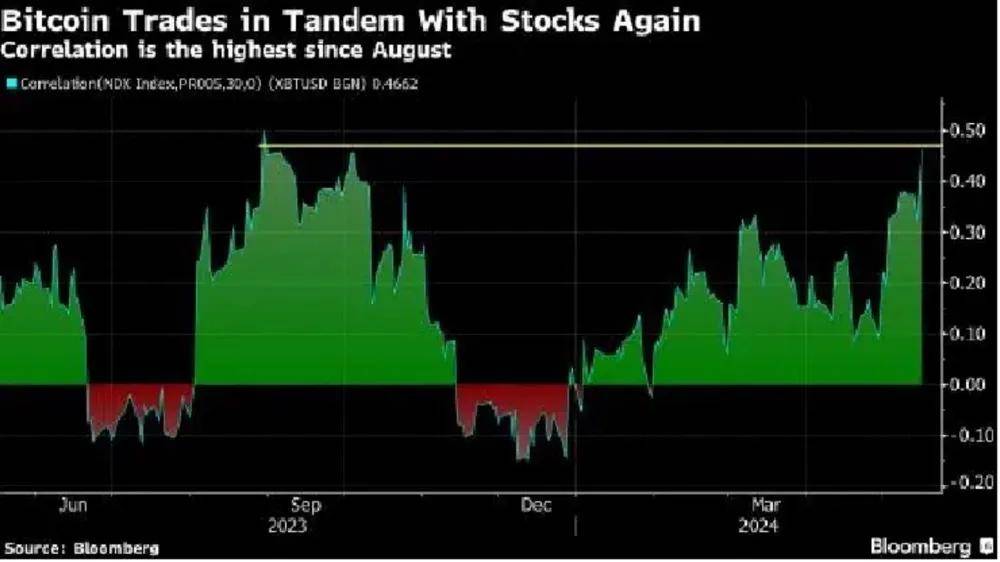

同时,根据彭博社报道,比特币与纳斯达克100指数的90天相关系数在上周达到0.46,为去年8月底以来的最高水平。

图源:彭博社

图说:纳斯达克100指数以科技股为重,通常反映着高成长性科技股在美国市场的表现。因此比特币与纳斯达克100指数的相关系数,可看作是比特币和科技股之间线性相关性的统计指标。系数为正代表两者走势相近。

近期比特币价格增长强势,叠加与科技股相关性增强因素,令部分支持者开始将比特币视为一种成长型资产。

展开全文

今年以来,全球多个市场批准比特币ETF上市,让投资者有了更多种方式参与比特币投资,也降低了投资者直接持有比特币的门槛和风险。

1月,美国证券交易委员会首次批准11只比特币现货ETF,随后11只ETF于1月11日开始上市交易;4月,香港证监会批准挂牌6只虚拟货币现货ETF,其中包括3只比特币ETF,4月30日6只ETF同步上市。

相比当前的“成长型资产”论调,比特币在过去则有着“数字黄金”的称号。由于其总量有限、去中心化、可用于持有和转移价值等特性,比特币被部分投资者视为一种对冲全球经济不确定性和通货膨胀的价值储存手段。

不过,在风险事件面前,比特币也并非如其拥趸所想那样走出独立行情。如2022年初局部地区发生冲突期间,比特币就上演了暴跌行情。

随着比特币最新一轮投资热来临,进场的时机到了吗?强波动性仍是其与黄金这类长期稳定的资产的显著区别,投资比特币时又该如何决策?

01.公募基金下场“炒币”

目前在香港上市的虚拟货币ETF分别来自华夏基金、博时基金及嘉实基金三家公募基金的香港子公司。

制图:36氪

相较在美国上市交易的比特币ETF,香港市场的几只资金规模相对较小,约在几千万至上亿美元之间。但作为亚洲市场的首批虚拟货币现货ETF,仍具有代表意义。

谈及公募基金近期纷纷在香港市场推出虚拟货币现货ETF的原因,经济学家、新金融专家余丰慧对36氪表示,香港作为国际金融中心,近年来对加密货币的监管态度逐渐明朗。如通过立法明确加密货币交易平台的申请流程,提高了合规性要求。这为推出合规的ETF产品创造了条件。

投资者对加密货币的兴趣持续增长,现货ETF作为一种更为便捷、安全的投资渠道,可以满足那些希望间接持有加密货币而不直接参与加密货币交易的投资者需求。

对于基金公司而言,推出加密货币ETF是丰富产品线、吸引不同投资偏好的客户、提高资产管理规模的重要策略,“尤其是在传统资产类别回报率可能较低的市场环境中”。

“随着全球多个市场已经批准了比特币ETF,香港市场上的基金公司也希望通过推出同类产品保持竞争力,抢占市场份额。”余丰慧补充道。

对于后续的预测,华夏基金香港表示,美国CPI环比低于预期,开启降息窗口,今年预计可能会有两次降息,一次大概率在9月,另一次预计11月或12月。“上周(5月6日-12日)市场的上涨仅反映了其中一次降息,降息预期有望对所有风险资产提供正面支持。”

此外从产品端和资金流端来看,比特币现货ETF获得了更多传统投资公司的资金流入,例如Apollo Management 投资了Ark BTC现货,这在短期内对比特币现货ETF走势提供了利好因素。

02.审慎选择进入的时机

通过购买ETF产品的份额,投资者能够间接持有与比特币现货相对应的资产,无需深入了解加密货币的交易机制,也无需担心加密货币交易可能存在的安全风险,就能分享比特币价格上涨带来的投资收益。

并且相关产品费率较低,也在一定程度上增加了投资回报。如目前在美国上市的比特币ETF年管理费基本在0.2%到1.5%之间,在香港上市的比特币和以太币ETF年管理费则在0.3%到1%之间。

博时国际还表示为答谢广大投资者支持,旗下两只比特币、以太币ETF自2024年4月30日至2024年8月31日的发行首4个月免收管理费。

但另一方面,过往价格走势也显示比特币价格波动强烈。

如比特币刚发行时的2009和2010年,每枚比特币价格不到1美元,至2011年上半年一度超过30美元,而至当年下半年则再度跌回3美元左右。

此后在2015-2017年,每枚比特币价格从200多美元一路涨到1.3万美元,但此后也曾数度跌回3000-4000美元的水平。

尽管拉长时间周期来看,比特币回报率超高。如假设从2022年5月的约31000美元买入,到2024年5月涨至约71000美元时卖出,年化收益率可达51.3%。

但如果进入的时机不对,则有可能损失惨重。假如投资者在2021年10月以6万美元左右的价格买入,那么一年以后其手中的比特币将跌到约2万美元。

因此余丰慧也提到,投资者在投资虚拟货币现货ETF产品时,应树立正确的风险认知,理解加密货币市场的高波动性,价格可能在短时间内剧烈变动,需做好风险管理。

同时,尽管ETF提供了比直接购买加密货币更高的流动性,但投资者也要关注产品的交易量,确保在需要时能轻松买卖。并且,新兴的加密货币ETF市场可能不如传统金融市场成熟,投资者需持续关注市场动态和产品创新。

此外,在余丰慧看来,监管机构的决定也可能影响ETF的运作或市场接受度,因此建议投资者关注政策环境可能发生的变化,并了解基金公司如何存储和保护所持加密货币,确保资产安全。

回顾今年以来的价格涨势,余丰慧认为虚拟资产价格主要受到了全球宏观经济状况及机构投资者动态的影响。

“经济增长预期、货币政策调整(如利率变动)、通货膨胀率以及地缘政治紧张局势,都会影响加密货币作为避险资产或风险资产的角色定位,进而影响其价格。”他提到。如宽松的货币政策和高通胀环境下,加密货币被视为对抗贬值的传统货币的替代品。

同时大型金融机构、企业及主权财富基金等机构投资者对加密货币的接纳程度提升,通过直接投资或推出相关金融产品,如比特币 ETF,增加了市场流动性和合法性,从而推高了比特币价格。

除此之外,余丰慧认为区块链技术的进步和加密货币在支付、DeFi(去中心化金融)以及其他实际应用场景中的更多采用,增强了其内在价值,支撑了价格上涨。

在这一过程中,社交媒体、名人效应和市场消息亦能够迅速影响市场情绪,导致短期价格波动。“正面消息和市场乐观情绪往往会吸引更多投资者进入市场,推高价格。”

而面向未来的虚拟货币ETF投资,除需关注宏观经济、机构投资者动向以及区块链技术的应用之外,余丰慧认为各国政府对加密货币的监管政策亦需纳入考量。如是否允许作为支付手段、税收规则、交易所监管等。这些变化将直接影响市场参与者的行为和市场准入,进而影响虚拟资产的价格。

评论